以下文章来源于芯谋研究,作者:张彬磊

半导体逆全球化发展趋势明显,成熟制程芯片国产替代迎来难得的窗口期。又逢能源改革和国产电动汽车产业飞速发展的历史机遇,以MOSFET为代表的功率器件将率先开启国产替代加速的进程。预计至2026年MOSFET国产替代比例将超过60%。

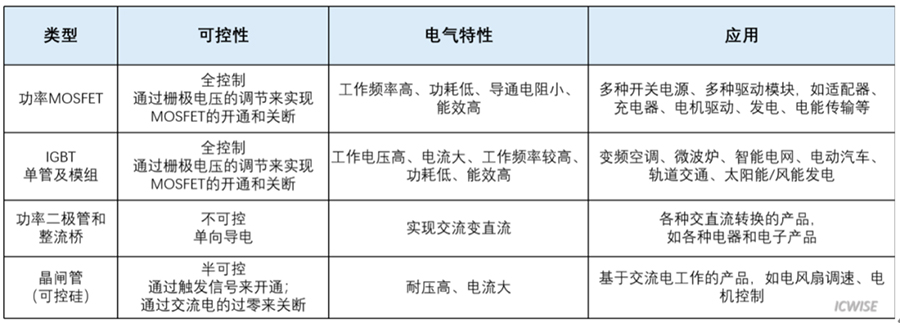

现代生活的方方面面都离不开功率器件,有电的地方就有功率器件。功率器件种类很多,包括MOSFET、IGBT、BJT、晶闸管等多种类型,近年来SiC、GaN基MOSFET产品也凭借高压、高频的特性优势,在汽车和快充市场得到了零星应用。

不同功率分立器件特性各不相同,应用场景差异明显,相互之间难以替代,都属于长生命周期的芯片产品,其中二极管从半导体诞生之初一直使用至今天,依然具有可观的市场份额。

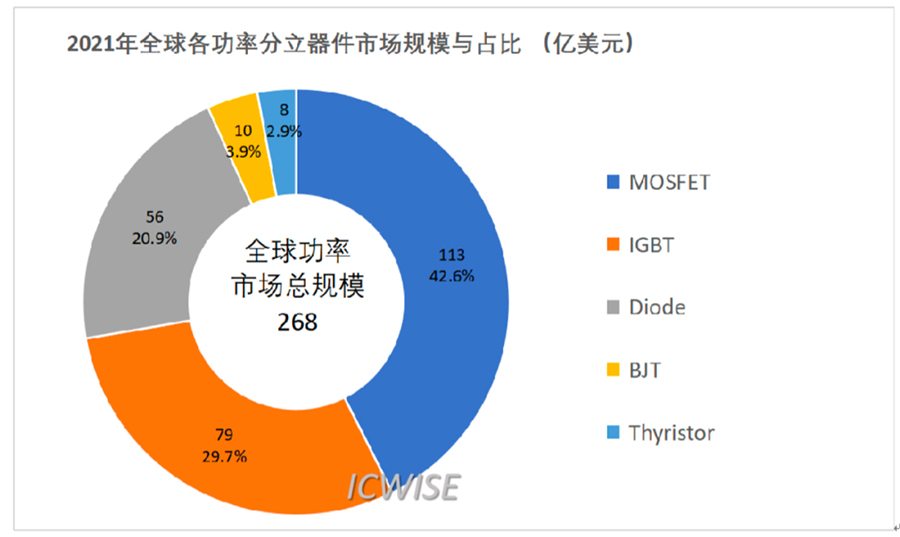

受产能紧缺影响,全球芯片市场大幅涨价,叠加电动汽车逆势大增,2021年全球功率分立器件市场规模达到空前的266亿美元。

全球功率市场中,MOSFET是市场份额最大的功率产品,市场规模达到113亿美元,占比达到42.6%,其次是IGBT和功率二极管,三者占据了90%以上的功率器件市场。

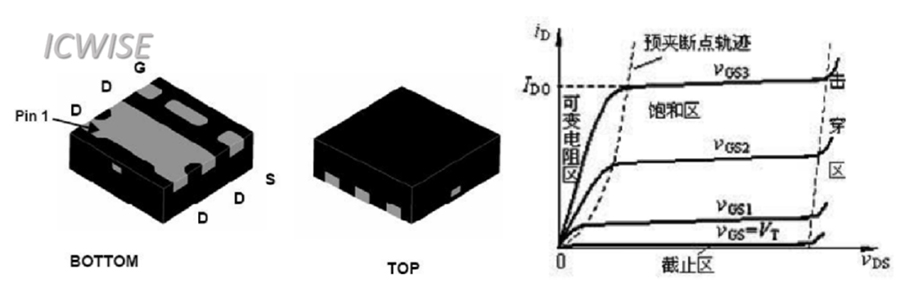

工作原理:MOSFET是一种全控制型半导体功率分立器件,通过栅极电压的变化来控制输出电流的大小,并实现开通和关断。常用产品种类非常多,按载流子类型可分为N型和P型MOSFET两大类。按沟道形成方式可分为增强型和耗尽型MOSFET两种,增强型MOSFET是主要产品类型。具有输入阻抗大、导通电阻小、功耗低、漏电小、工作频率高,工艺基本成熟,成本低的特点。MOSFET应用领域非常广,主要使用在电源和驱动控制两类电子产品中。

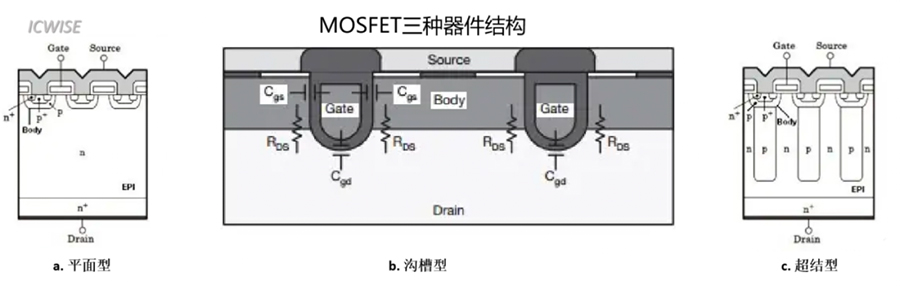

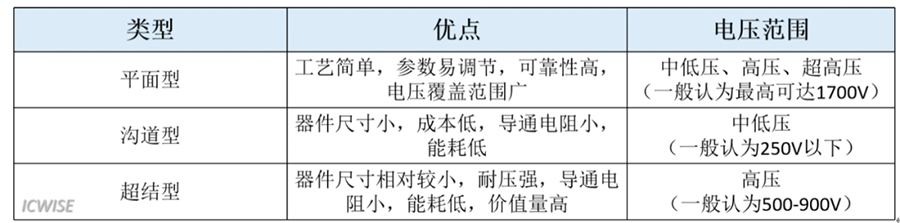

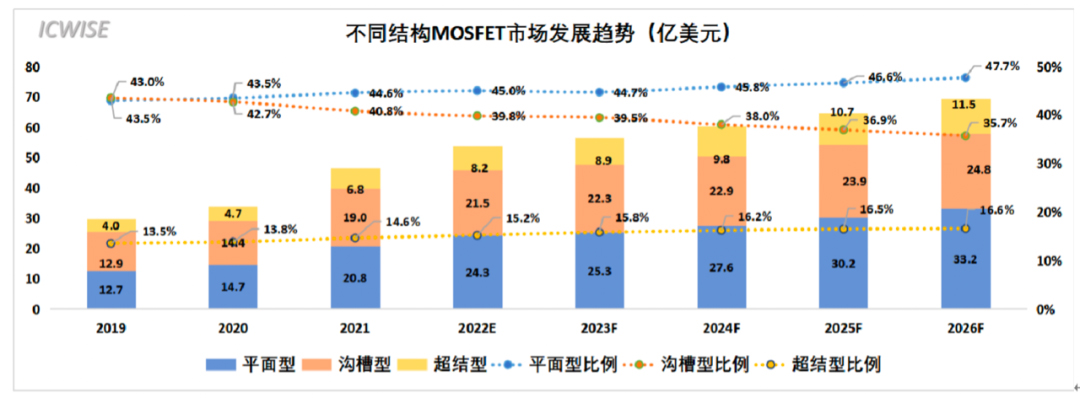

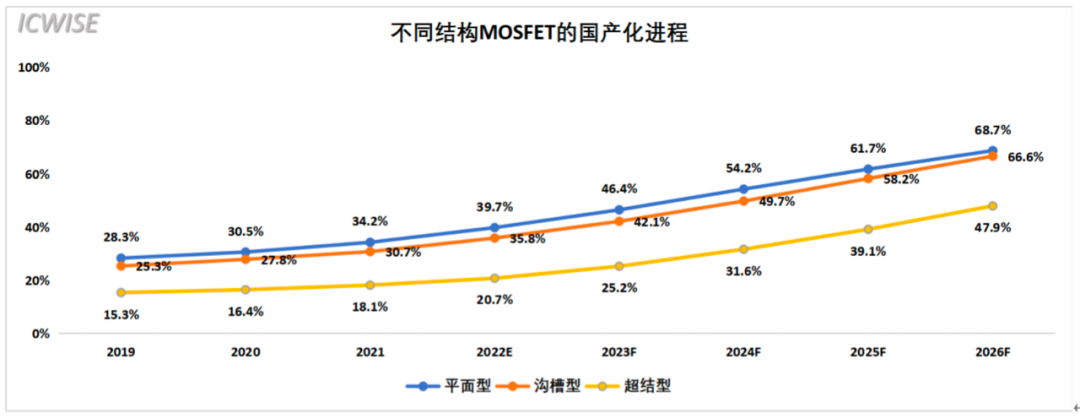

按照沟道结构划分,可以将目前的MOSFET功率器件分为平面型、沟槽型和超结型三类。

结构上的改动,使它们的性能各有优势,并且适用的电压也有明显差异。

平面型凭借其工艺简单、参数易调节、高可靠性和电压覆盖范围广的特点在众多领域都获得了应用。

沟槽型由于尺寸小和能耗低的特点,在250V以下的消费电子中获得了大量的应用。

超结型依赖同等尺寸耐压更高和能耗低的特点在500-900V的高压领域获得了一定的市场份额。

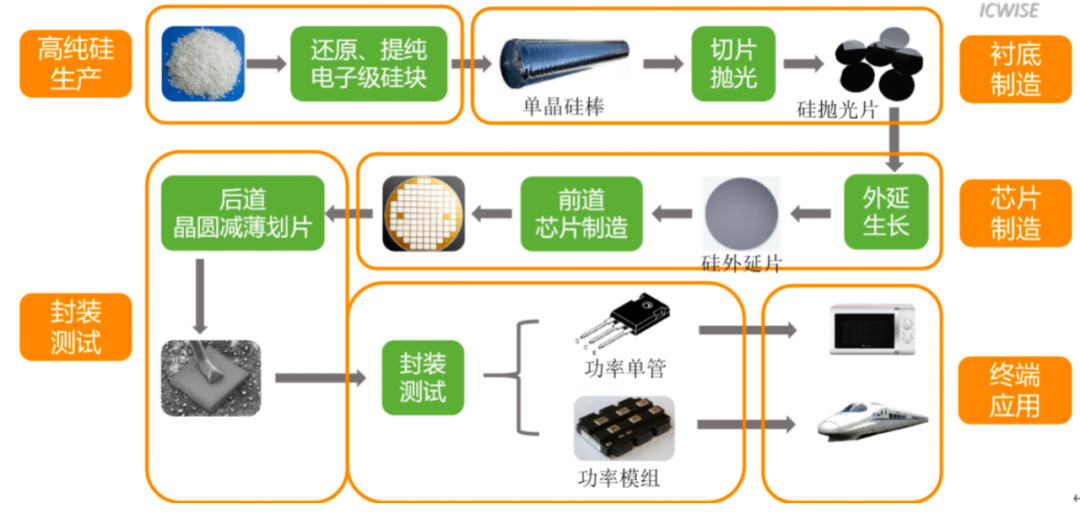

MOSFET器件的制造过程是最典型的,也是相对比较简单的。从衬底生产,到外延层生长,再到芯片制造,最后进行封装测试,如此就完成了一整套的MOSFET芯片制造过程。功率器件具有技术密集型特点,对芯片设计、工艺流片、封装测试、可靠性测试要求较高,研发周期长。

功率器件的发展比较成熟,已经多年没有理论创新,国内企业与国际头部企业之间的差距正在逐渐缩小。MOSFET器件尤其明显,技术和结构相对已经固化,国内企业也深耕了多年,经验积累充足。因此,未来几年以MOSFET为代表的功率器件国产化率将大幅提升,提升幅度领先于大多数半导体产品。

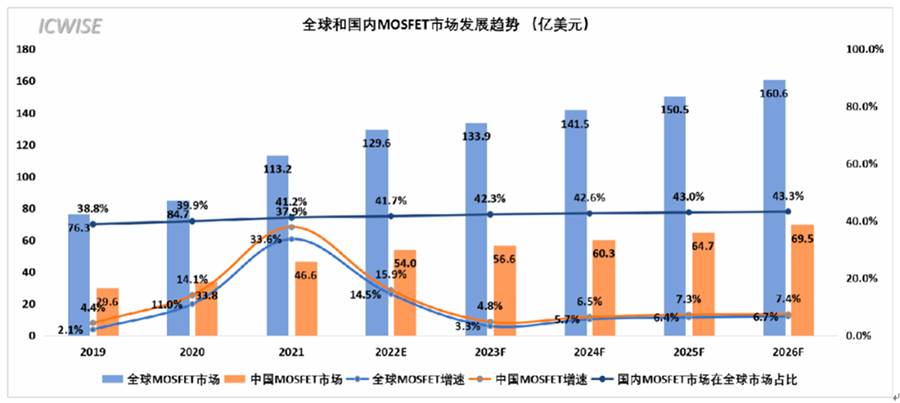

2021年全球MOSFET市场规模首次突破100亿美元,达到113.2亿美元,增长速度达到33.6%;同期国内市场为46.6亿美元,增长速度达到37.9%,高于全球水平,主要原因是国内新能源汽车产业飞速发展带来了新的产品应用场景。

未来几年(2022-2026年),全球MOSFET市场还将持续增长,2023年增长率回落到3.3%之后缓慢反弹,至2026年市场规模将达到160.6亿美元。同期,国内MOSFET市场增长将略高于全球,至2026年国内市场规模达到69.5亿美元。随着国内MOSFET市场的持续快速增长,中国市场在全球市场的占比也将持续提升,从2021年的41.2%提升至43.3%。

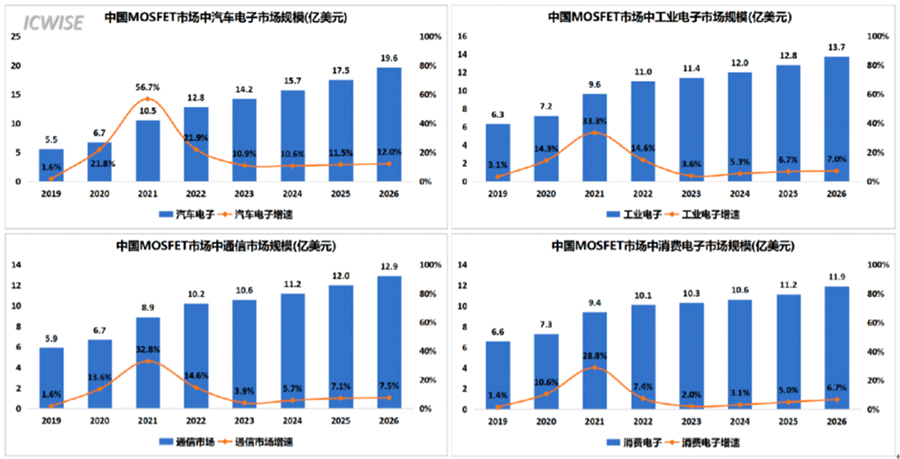

分市场。2021年受缺芯和涨价影响,各个细分市场涨幅均超过25%,其中汽车类MOSFET市场增长达到56.7%。

未来几年,汽车市场在四个细分市场中增速会长期处于领跑位置,主要是受国内新能源汽车产业快速发展带动。

2021年平面型、沟槽型和超结型市场份额分别为44.6%、40.8%和14.6%。从市场规模看,平面型、沟槽型和超结型MOSFET市场都将持续增长。主要原因是受互联网和电子信息产业发展影响,更多产品向电子终端发展,最典型案例是汽车走向电动化、网联化和智能化,成为单体使用芯片最多的终端之一。

从在MOSFET市场中的比重看,在双碳经济和交流变直流的需求变化趋势下,市场对高压MOSFET需求将持续增加,平面型和超结型市场将受益,市场份额将持续增加。受消费电子市场低迷拖累,沟槽型MOSFET市场涨幅不及平面型和超结型,导致市场份额由2021年的40.8%逐渐下降至2026年的35.7%。

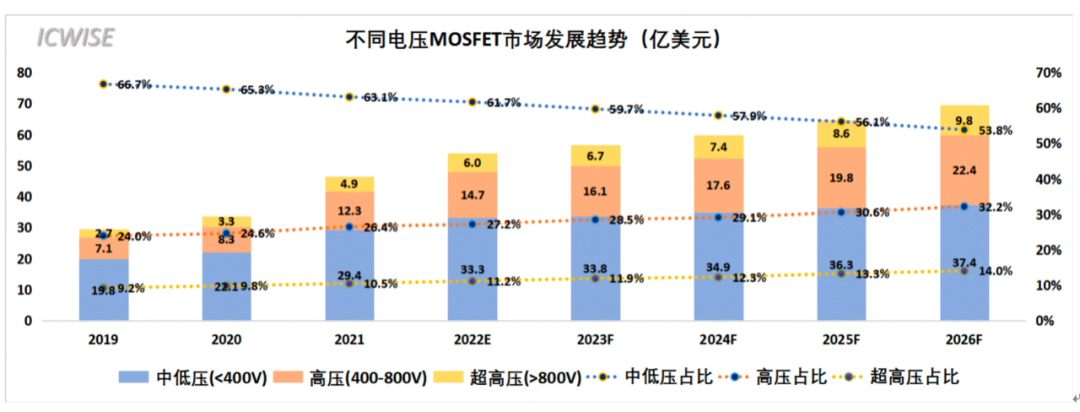

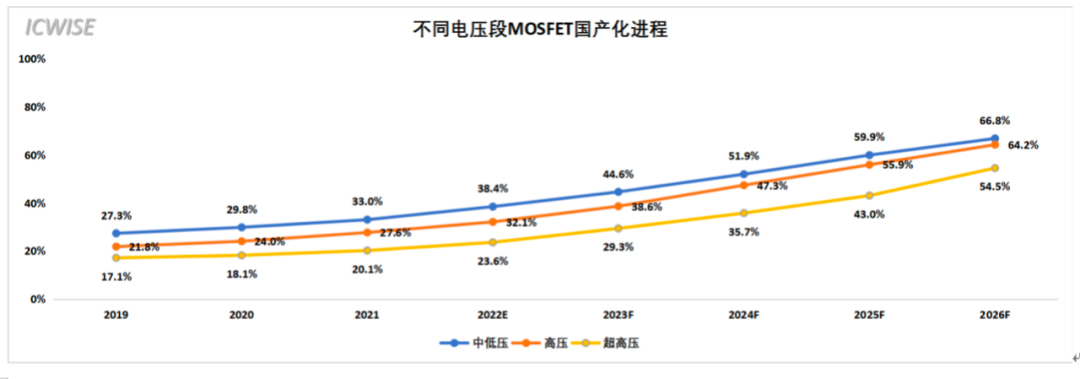

2021年中低压、高压和超高压市场份额分别为63.1%、26.4%和10.5%,中低压市场占据较大市场份额。从市场规模看,未来几年中低压、高压和超高压MOSFET市场都将持续增长。

从在MOSFET市场中的比重看,市场对高压、超高压MOSFET需求将持续增加,两者份额将持续提升。中低压MOSFET涨幅不及高压和超高压,导致市场份额由2021年的63.1%逐渐下降至2026年的53.8%。

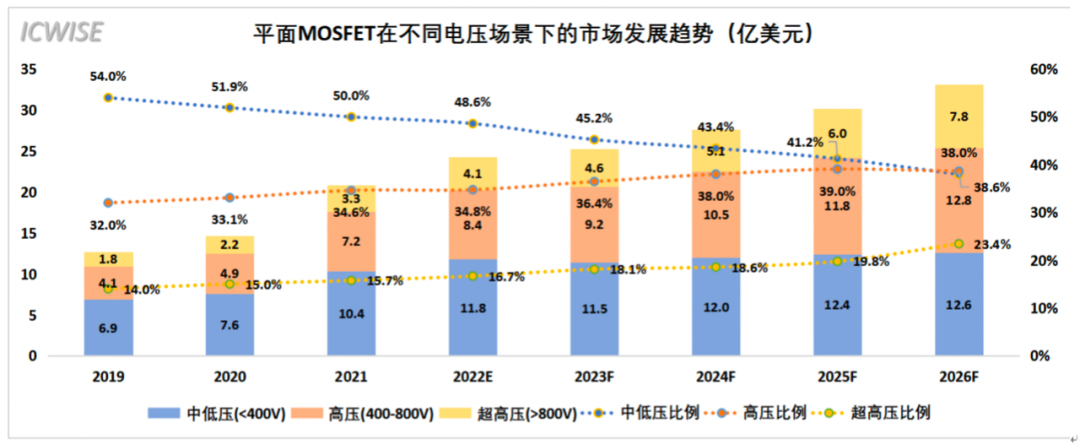

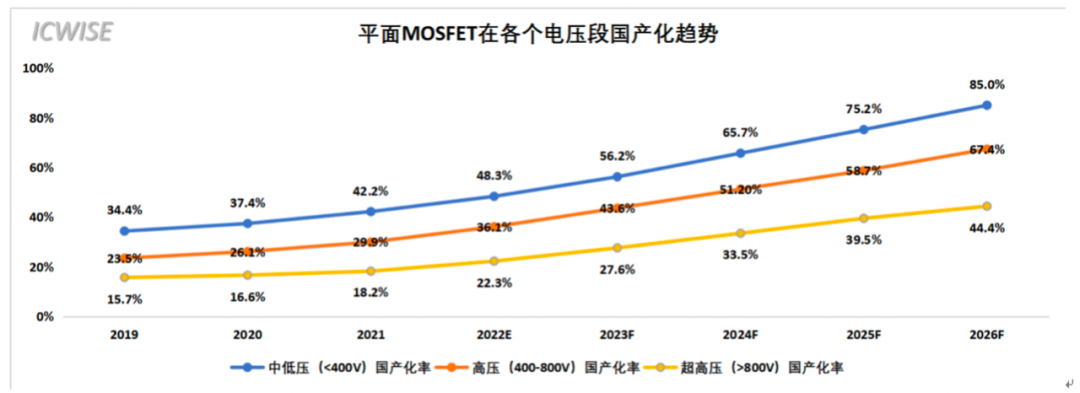

前面提到平面型MOSFET是参数易调节并且应用较为广泛的一类产品,工作电压可以覆盖中低压、高压和超高压。2021年,在平面型MOSFET市场中,中低压产品市场占比50%,高压和超高压分别占比34.6%和15.7%。从占比发展趋势看,中低压市场的份额在下降,高压和超高压市场份额在上升,与MOSFET整体市场一致。

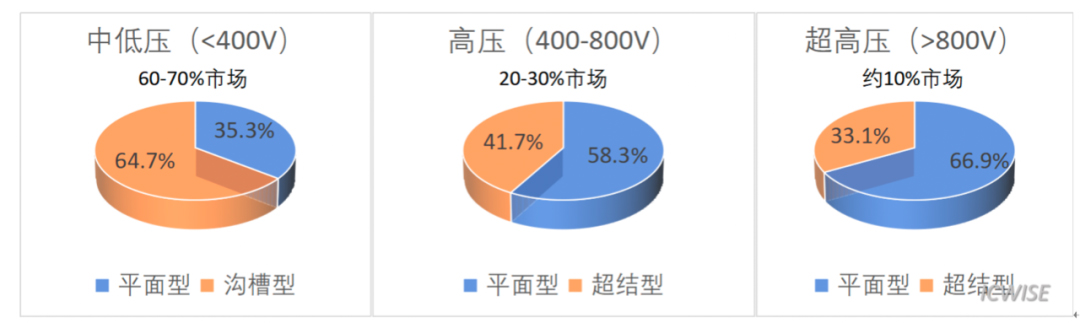

2021年,中低压段、高压段和超高压段不同结构之间的产品比例如图。这一比例在未来几年基本保持不变。

2021年,中国MOSFET市场规模达到46.6亿美元,国产化率达到30.5%。预计随着国产替代加速,至2026年MOSFET的国产化率将达到64.5%。

从结构上看,平面型和沟槽型的国产化率高于超结型,至2026年三者的国产化率分别达到68.7%、66.6%和47.9%,相比2021年均提升了30%左右。

从电压段看,中低压段的国产替代领先于高压和超高压市场,至2026年三者分别达到82.7%、46.2%和21.5%,其中中低压、高压的国产化率相比2021年提升较大,分别提升46.9%、23.3%,而超高压国产化率仅提升了6.3%。

2021年平面型MOSFET市场,中低压、高压和超高压的国产化率分别达到42.2%、29.9%和18.2%。预计到2026年,中低压、高压和超高压的国产化率将分别提升至85%,67.4%和44.4%。

国产替代痛点

1.国内企业平面MOSFET以VDMOS为主,缺乏高元胞密度的低功耗功率产品。热门超结器件国内尚处于研发阶段。

2.国内厂商在高压、超高压MOSFET的效率、性能、可靠性、高低压兼容性方面与英飞凌等头部企业还有较大差距。

3.国内缺少真正意义上的车规级的MOSFET器件,导致这一现状的其中一个原因是车企不验证、不支持、只想直接使用通过验证的芯片。

4.国内大多数MOSFET企业的规模都比较小,参与全球化竞争不充分,抗市场波动能力弱。

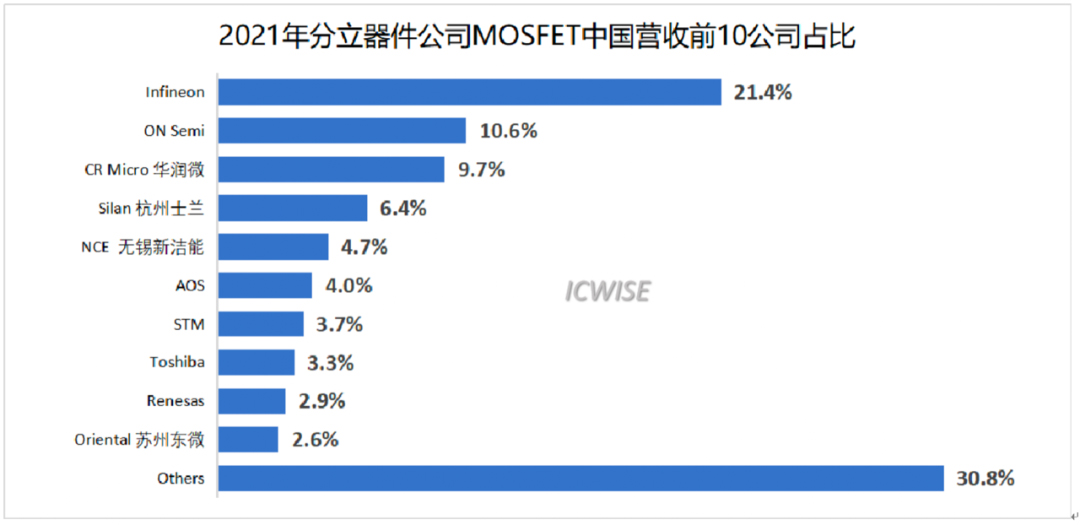

目前国内MOSFET市场中,英飞凌依靠全面的产品布局,依然占据着20%以上的市场。在前十大厂商中,已有4家国内企业上榜,基本形成破局之势。

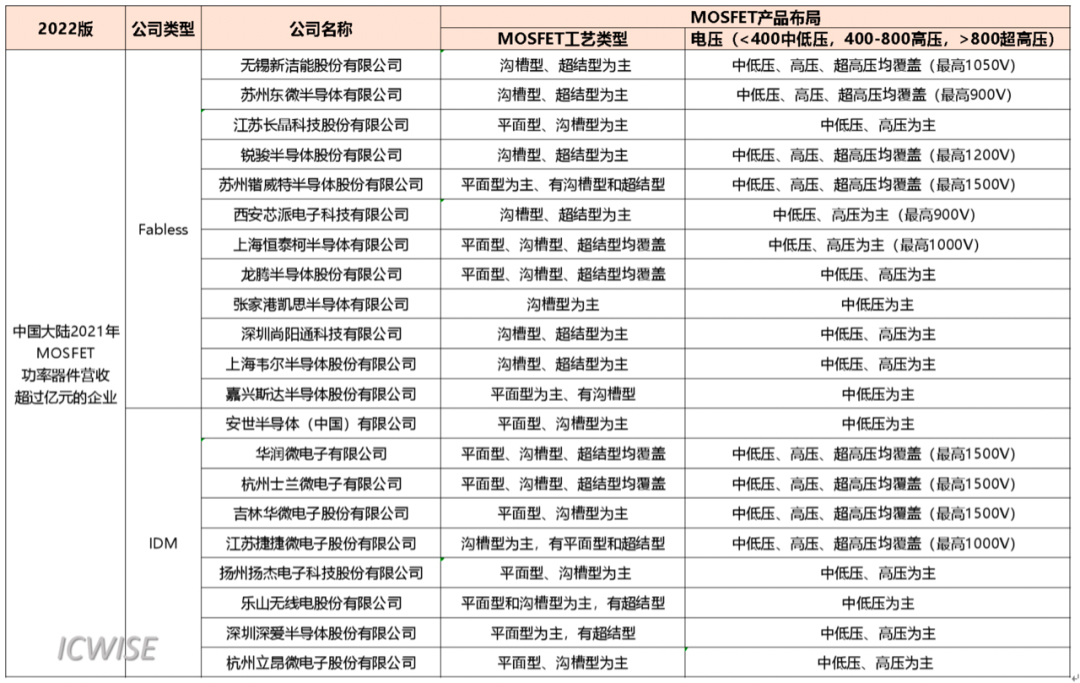

国内知名MOSFET器件厂商有近百家,其中亿元规模以上企业有21家。从电压段来看,21家企业基本都有中低压MOSFET,而具有1000V以上超高压MOSFET技术的公司较少,并且高压产品种类都比较少。

这21家功率MOSFET器件厂商可以分为Fabless和IDM两类,其中Fabless企业12家,IDM企业9家。从远期发展看,功率器件需要在特定产线上深凿工艺,不宜轻易更换晶圆产线,因此企业上规模以后,需要考虑向IDM模式发展。由于功率器件不依赖先进制程,因此新建功率产线的投入相对IC芯片产线小很多。

晶圆产能是芯片企业生存与发展的根基。国内目前具有功率器件代工的晶圆产线主要有华虹宏力半导体、上海积塔半导体、绍兴中芯等8条产线,总的现有产能约36.75万片/月(折合8吋),总的规划产能超过54.66万片/月(折合8吋)。同时晶圆厂产能还会根据实际需求进行调整,因此产能方面基本可以满足国内Fabless未来几年的需求。

三大增长动力

(1)中国“新基建”将推动功率半导体产业长期成长

●2020年3月,中央政治局常委会会议决定,国家将大力推进“新型基础设施建设”(即新基建),主要包括5G基建、特高压、城际高速铁路和城市轨道交通、新能源汽车充电桩、大数据中心、人工智能、工业互联网等7大领域。

●受疫情影响,2022年上半年我国GDP增长回落至2.5%,Q2仅增长0.4%,稳增长压力比较大。在第十一次中央财经委员会会议上提出研究全面加强基础设施建设,要加强交通、能源、水利等网络型基础设施建设,把联网、补网、强链作为建设的重点,着力提升网络效益。

●5G基础设施:到2025年,投资规模总计约在2-2.5万亿,累计带动投资规模或超3.5万亿;

●特高压:待建特高压工程共16条,明确投资规模的有7条,总投资为1128亿元,平均每条线路161亿元。

高铁、城际轨交:2020年拟通车线路14条,其中专线250和专线350各7条,总里程为3696公里,总投资规模为6207亿元。

充电桩:2025年充电桩规模约为770亿元-1290亿元,2020-2025年复合增长率为40%-48.8%,2020-2025年充电桩新增投资规模为700-1100亿元。

AI:到2025年,AI技术和平台相关的累计投资将高达2000亿元,其中AI芯片投资达800亿元,机器视觉投资达250亿元,相应的云平台、数据服务、OS投资达1000亿元。2022年,国家启动“东数西算”工程,在全国布局了8个算力枢纽,这将大力推动数据中心建设。

工业互联网:预计2020-2025年新增投资合计为6000亿-7000亿元。

总的来说,新基建新增投资合计规模为6.9万亿-10.3万亿元。(2)能源革命和电动汽车产业将引领功率市场快速增长

●全球长期依赖石油、煤炭、天然气等化石燃料作为主要能源获取方式。近年来石油、天然气价格不断上涨,全球运输通道安全性持续下降,导致欧洲、中国、日本等国,都在加速水能、风能、太阳能、潮汐能等可再生能源的利用。新能源发电的建网、组网、并网、传输、储存、管理都需要使用大量的功率分立器件。

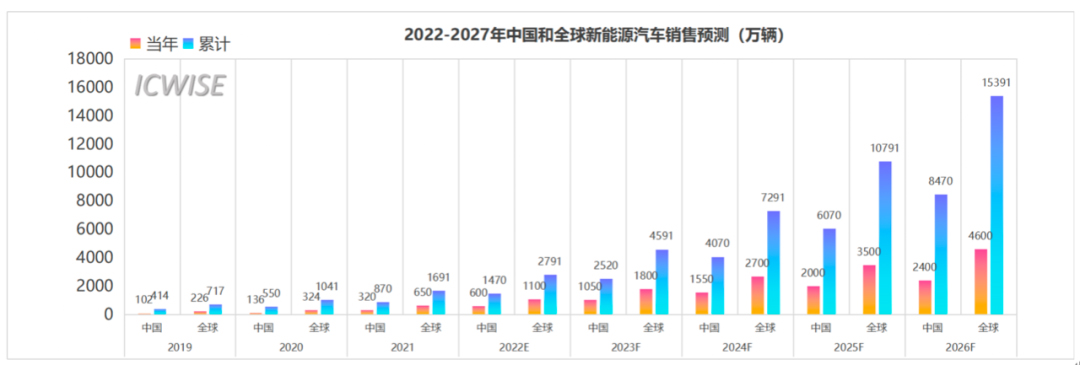

●近年来全球电动汽车市场高速发展,尤其是我国电动汽车市场2021年销售650万辆,相比2020年增长100%。预计至2026年我国新销售新能源车将达到2400万辆,市场渗透率将超过85%,2021-2026年复合增长率超过40%。电动汽车将从车用功率芯片、充电头、充电桩、电能需求增长等多个方面刺激功率芯片市场快速增长。

●为了推进新能源汽车产业发展,2022年5月31日,工信部、农业农村部、商务部、国家能源局等四部门印发《关于开展2022新能源汽车下乡活动的通知》,将于当年在山西、吉林、江苏、浙江、河南、山东、四川等地,选择三四线城市、县区举办若干场专场、巡展、企业活动。新能源汽车将迎来一轮快速增长。

(3)国际局势将推动功率器件国产替代加速

●2019年5月16日,美国制裁华为事件以来,半导体的全球化、分工化和合作化发展方式受到巨大冲击。国产替代被提上企业发展日程。

●随着2022年8月9日,美国《芯片与科学法案》通过,半导体将向多区域化、多生态化、竞争化格局发展。由此,我国未来几年以MOSFET功率器件为代表的成熟制程的半导体芯片国产化率将快速提升。

发展建议

●高压、高可靠性MOSFET市场将是附加值最高的领域,国内厂商需要尽早布局这一市场。

●MOSFET厂商过多,中低压市场低端内卷的情况不可避免,产业需要进行适当的整合,形成一定的产品体系、行业标准和信息共享渠道。

●关注车规级MOSFET市场需求,提升汽车电子中MOSFET器件的国产化比例。有利于国内企业向高端应用市场发展,增长企业竞争力的同时也可以为国产新能源汽车发展提供具有性价比和供应稳定的功率芯片。

观点总结

●受能源改革和新能源汽车产业快速发展影响,以MOSFET为代表的功率器件市场在未来几年将保持稳定快速增长。国内MOSFET市场将从2021年的46.6亿美元增长到2026年的69.5亿美元。

●MOSFET国产化进程已经开启,未来5年(2022-2026年),国产化率将由30.5%提升至64.5%。结构上看,平面型、沟槽型和超结型MOSFET的国产化率都有提升显著。但是从电压段看,中低压MOSFET国产化率提升显著,而超高压MOSFET方面国产化率提升较小。

●国内厂商已经具备了一定的竞争力,破局之势已经形成,未来几年将是国内厂商快速发展的窗口期,有实力的企业要向高压、超高压、车规级功率芯片市场发展。并在规模达到较大情况下,考虑自建产线,加快产品迭代。

●“新基建”、能源改革与电动汽车将推动国内功率半导体产业长期、快速、稳定成长。半导体产业逆全球化趋势发展将为国内企业发展提供广阔的国产替代空间。